IPO初値予想:yutori(5892)【12/19更新】

- 2023/12/19

- IPO企業一覧

yutori[ユトリ](5892)の東証グロースへの新規上場が承認されました。ここでは、yutori[ユトリ]のIPOに関する基本情報から投資分析、AIによる初値予測など、詳細なデータをどこよりも早く公開します!!

1企業の基本情報

企業概要

| 会社名 | yutori(5892) |

|---|---|

| 所在地 | 東京都世田谷区北沢二丁目5番2号 |

| 従業員数 | 43人 |

| 業種 | 小売業 |

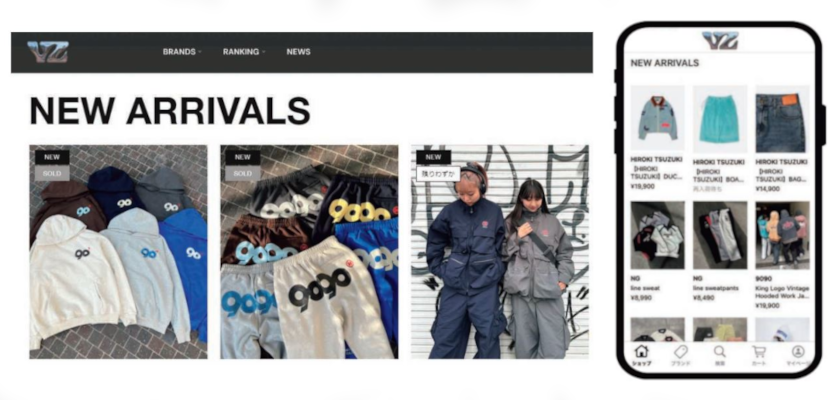

| 事業概要 | 衣料品および雑貨などの企画ならびにそれらの小売・卸売事業 |

【企業サイト】

https://yutori.tokyo

沿革

代表取締役社長 片石 貴展

2018年の創業以来、多くのパートナーとともに成長してきました。また、毎年新しいブランドを立ち上げております。ブランドをクイックに立ち上げることができる点も当社の強みの一つです。

財務データ

▌主要な経営指標等の推移

| 決算期 | 2019/3 | 2020/3 | 2021/3 | 2022/3 | 2023/3 |

|---|---|---|---|---|---|

| 売上高 | 16 | 141 | 568 | 1,632 | 2,470 |

| 経常益 | △32 | △58 | 2 | 225 | △54 |

| 最終益 | △32 | △59 | 32 | 150 | △68 |

| 純資産 | 72 | 13 | 145 | 299 | 231 |

| 総資産 | 74 | 83 | 245 | 843 | 1,342 |

▌セグメント別の売上内訳(2023.3)

▌BPS(1株純資産) / EPS(1株利益)の推移

株主の状況

| 株主名 | 持株比率 | ロックアップ |

|---|---|---|

| ㈱ZOZO | 46.63% | 180日 |

| 片石 貴展(社長) | 31.82% | 180日 |

| ㈱pool | 9.15% | 180日 |

| 瀬之口 和磨 | 7.20% | 180日 |

| 佐藤 祐介 | 0.70% | 継続保有 |

| 濱田 栞 | 0.65% | 継続保有 |

| 舩橋 誠 | 0.60% | 継続保有 |

| 土田 天晴 | 0.55% | 継続保有 |

| 穀本 周 | 0.54% | 継続保有 |

| 青嶋 剣士郎 | 0.35% | 継続保有 |

| 上記以外 | 1.81% |

▌現在の株式総数と株主構成

株式総数:1,619.3 千株(2023年11月24日現在)

| 48.2 % | 46.6 % | 5.2 % | – % |

| 780 千株 | 755.1 千株 | 84.2 千株 | – 千株 |

2IPOの基本情報

スケジュール

| 上場承認日 | 11月24日(金) |

|---|---|

| 抽選申込期間 | 12月12日(火)~12月18日(月) |

| 当選発表日 | 12月19日(火) |

| 購入申込期間 | 12月20日(水)~12月25日(月) |

| 上場日 | 12月27日(水) |

| SUN | MON | TUE | WED | THU | FRI | SAT |

|---|---|---|---|---|---|---|

| 123 | 124 | 125 | 126 | 127 | 128 | 129 |

| 1210 | 1211 | 1212 | 1213 | 1214 | 1215 | 1216 |

| 1217 | 1218 | 1219 | 1220 | 1221 | 1222 | 1223 |

| 1224 | 1225 | 1226 | 1227 | 1228 | 1229 | 1230 |

| 1231 | 11 | 12 | 13 | 14 | 15 | 16 |

( 抽選申込 当選発表 購入申込 上場日 )

公開株数

| 公募株 ?資金調達などを目的に企業が新たに投資家を募集する株式。 | 85,000 株 | |

|---|---|---|

| 内訳 | (新規発行) ?公募株のうち、上場により新たに発行する株式。 | 85,000 株 |

| (自己株式) ?公募株のうち、自社で保有する自社株式。 | 0 株 | |

| 売出株 ?既存株主が売り出す株式。 | 570,500 株 | |

| 内訳 | (買取引受) ?売出株のうち、証券会社が株主から買い取って投資家に販売する分。 | 485,000 株 |

| (OA) ?売出株のうち、公募・売出しの数量を超える需要があった場合、証券会社が対象企業の大株主等から一時的に株券を借りて、公募・売出しと同一条件で追加的に投資家に販売する分。公募・売出し数量の15%が上限。 | 85,500 株 | |

| 公開株 ?新たに証券取引所に上場される企業の株式。OA分の株式を含む上場される株式の上限。 | 655,500 株 | |

(IPO指標)

| 時価総額 ?上場時の想定時価総額。上場時の発行済み株式数と想定価格から算出。 | 資金調達 ?IPOにより企業が新たに調達する資金額。公募株数と想定価格から算出。資金調達額が大きいほど事業拡大にプラスに働くため、IPOの評価は高くなる。 | OR ?オファリング・レシオ(OR)。発行済み株式数のどの程度を株式市場に放出するかを示す指標。一般的にORが低いほど株式の「レア度」が高まり、初値が高くなりやすい。20~30%が平均値。 | 公募比率 ?公募・売出し総株数に占める公募株の割合(OR分除く)。公募比率が高いほどIPOが事業拡大にプラスに働くため、IPOの評価は高くなる。 |

|---|---|---|---|

| 39.3 億円 | 2.1 億円 | 36.4 % | 14.9 % |

▌上場後の株式総数と株主構成

| 39.6 % | 22 % | 4.9 % | – % | 33.4 % |

幹事証券と抽選本数

▌幹事証券の引受株式数

| 証券会社 | 割当率 | 割当株数 |

|---|---|---|

| 大和証券(主幹事) | 93.06% | 610,000株 |

| SMBC日興証券 | 1.74% | 11,400株 |

| SBI証券 | 1.74% | 11,400株 |

| 楽天証券 | 0.87% | 5,700株 |

| 岡三証券 | 0.87% | 5,700株 |

| 松井証券 | 0.87% | 5,700株 |

| マネックス証券 | 0.43% | 2,800株 |

| 極東証券 | 0.43% | 2,800株 |

| 合計 | 100% | 655,500株 |

★ 委託販売による取扱株数(予想)

| 証券会社 | 委託元 | 取扱株数 |

|---|---|---|

| CONNECT | 大和 | 6,100株 |

| 岡三オンライン | 岡三 | 300株 |

▌IPOの抽選割合と当選本数(予測)

| 個人 | 3,660本 |

|---|---|

| 抽選 | 403本 |

| 裁量 | 3,257本 |

| 個人 | 97本 |

|---|---|

| 抽選 | 11本 |

| 裁量 | 86本 |

| 個人 | 91本 |

|---|---|

| 抽選 | 46本 |

| 裁量 | 45本 |

| 個人 | 57本 |

|---|---|

| 抽選 | 57本 |

| 裁量 | –本 |

| 個人 | 46本 |

|---|---|

| 抽選 | 5本 |

| 裁量 | 41本 |

| 個人 | 57本 |

|---|---|

| 抽選 | 57本 |

| 裁量 | –本 |

| 個人 | 28本 |

|---|---|

| 抽選 | 28本 |

| 裁量 | –本 |

| 個人 | 61本 |

|---|---|

| 抽選 | 61本 |

| 裁量 | –本 |

| 個人 | 3本 |

|---|---|

| 抽選 | 3本 |

| 裁量 | –本 |

RatingIPOの評価と初値予想

| 期待度 | 評価点 |

|---|---|

| 7.0 /15点 |

▌注目度・業績評価

アパレル事業に特段の新規性はなく、注目度は高くはない。前期(23.3)は事業譲受及び吸収合併や新規ブランドの展開、自社ECサイト「YZ Store」の運営開始が寄与し、売上は51.4%増も、最終は事業譲受時に発生したのれんを全額減損損失したことで△68百万円の赤字転落(前期は+1.5億円)。今期(24.3)もオンライン販売の強化に加え、実店舗の展開を拡大しており、2Q累計の売上は前期を上回るペース、利益はプラスで推移。

▌需給・価格評価

市場への供給額は16億円の中小型案件で、株主は安定株主で占められており、需給に大きな不安はない。募集株式の多くが親会社(ZOZO)の株式放出によるもので、公募比率が低くなっているのはマイナス材料。

《IPOの評価指標》

| 供給額 ?投資家がIPOで吸収する金額。公開株数(公募+売出)と想定価格から算出。小さいほど初値は上昇しやすい。 | 成長率 ? | ROE ? | PER ? | PBR ? |

|---|---|---|---|---|

| 16.5 億円 | 51.3 % | -29.4 % | – 倍 | 9.0 倍 |

| 小売業 | 0.2 % | 7.3 % | 55.7 倍 | 3.1 倍 |

|---|

初値予想と結果

| 初値予想 (公開価格比) | 3,000円(12/19予想) (+480円 / +19.0%) |

|---|---|

| 想定価格 ?正式には想定発行価格。企業の成長戦略や業績、類似企業の株価などを参考に、発行企業と主幹事証券によって設定される。公開価格を決定していくプロセスの目安となる。 | 2,510円 |

| 仮条件 ?公開価格がブックビルディング方式で決められる際、引受証券会社があらかじめ提示する価格帯。機関投資家や他の幹事証券会社等のヒアリング結果を勘案し、主幹事証券と発行企業によって決定される。 | 2,420円 ~ 2,520円 |

| 公開価格 ?株式を新規に公開した際の公募・売り出し価格。 | 2,520円 |

| 初値 ?証券取引所に上場後、最初に取引が成立した値段。 (公開価格比) | 2,829円 (+309円 / +12.3%) |

過去のIPO実績

▌類似案件のIPO実績

| 銘柄名 | 騰落率 % | 供給額 億 | 成長率 % | ROE % |

|---|---|---|---|---|

| キューブ | +2.3% | 35.3 | 49.2% | 41.9% |

| クラシコム | +7.0% | 34.9 | 30.5% | 32.6% |

▌小売業(飲食除く)のIPO実績

(家具・雑貨などの通販サイトの運営)

| 小売業 | 勝率 | 平均騰落率 | |||

|

|

|

(2023/12/7 現在)

小売業(飲食除く)の直近IPO

| コード/銘柄 | 上場日 | 初値騰落率 |

|---|---|---|

| 5889 JEH | 2023/11/16 | -6.5 % |

| 5888 ダイワサイクル | 2023/11/8 | +11.8 % |

| 5884 クラダシ | 2023/6/30 | +53.8 % |

| 7119 ハルメクHD | 2023/3/23 | +15.2 % |

| 7112 キューブ | 2022/10/7 | +2.3 % |

小売業のIPO騰落率分布

▌中小型のIPO実績

(中小型:供給額10~20億円未満のIPO)

| 中小型 | 勝率 | 平均騰落率 | |||

|

|

|

(2023/12/7 現在)

中小型の直近IPO

| コード/銘柄 | 上場日 | 初値騰落率 |

|---|---|---|

| 4197 アスマーク | 2023/12/4 | -6.5 % |

| 5888 ダイワサイクル | 2023/11/8 | +11.8 % |

| 9235 売れるネット広告 | 2023/10/23 | -8.0 % |

| 5843 ニッポンイン | 2023/10/3 | +24.1 % |

| 3958 笹徳印刷 | 2023/9/22 | +13.3 % |

中小型のIPO騰落率分布