アストロスケールホールディングス(186A)のIPO情報と初値予想【初値決定】

- 2024/6/5

- IPO企業一覧

アストロスケールホールディングス(186A)の東証グロースへの新規上場が承認されました。ここでは、アストロスケールホールディングスのIPOに関する基本情報から投資分析、AIによる初値予測など、詳細なデータをどこよりも早く公開します!!

1企業の基本情報

企業概要

| 会社名 | アストロスケールホールディングス(186A) |

|---|---|

| 所在地 | 東京都墨田区錦糸四丁目17番1号 |

| 従業員数 | 481人 |

| 業種 | サービス業 |

| 事業概要 | スペースデブリ除去や人工衛星寿命延長、点検・観測などの軌道上サービス事業 |

【企業サイト】

https://astroscale.com/ja/

沿革

代表取締役社長兼CEO 岡田 光信

アストロスケールは、宇宙機の安全航行の確保を目指し、次世代へ持続可能な軌道を継承するため、全軌道における軌道上サービスに専業で取り組む世界初の民間企業です。

財務データ

▌主要な経営指標等の推移

| 決算期 | 2019/4 | 2020/4 | 2021/4 | 2022/4 | 2023/4 |

|---|---|---|---|---|---|

| 売上高 | 0 | 84 | 651 | 910 | 1,793 |

| 経常益 | △57 | △4974 | △4896 | △5563 | △9314 |

| 最終益 | △57 | △4949 | △4893 | △5484 | △9264 |

| 純資産 | 22,082 | 22,082 | 21,627 | 9,218 | 16,272 |

| 総資産 | 22,136 | 22,136 | 21,679 | 9,282 | 17,880 |

▌サービス別の売上内訳(2023.4)

▌BPS(1株純資産) / EPS(1株利益)の推移

株主の状況

| 株主名 | 持株比率 | ロックアップ |

|---|---|---|

| 岡田 光信(社長) | 26.78% | 180日 |

| ㈱INCJ | 16.53% | 180日 |

| ジャフコSV4共有LPS | 4.27% | 180日 |

| ㈱グーニーズ | 3.14% | 180日 |

| ASエースタート1号LPS | 2.86% | 180日 |

| 三菱電機㈱ | 2.57% | 180日 |

| ブラッカビー・クリストファー | 2.54% | 180日 |

| スペース・エースタート1号LPS | 2.52% | 180日 |

| 日本グロースキャピタル投資法人 | 2.45% | 180日 |

| THE FUNDLPS | 1.92% | 180日 |

| 上記以外 | 34.42% |

▌現在の株式総数と株主構成

株式総数:103,062 千株(2024年5月1日現在)

| 28.6 % | 0.6 % | 47.6 % | 23.2 % |

| 29,425.9 千株 | 597 千株 | 49,100.2 千株 | 23,938.9 千株 |

2IPOの基本情報

スケジュール

| 上場承認日 | 5月1日(水) |

|---|---|

| 抽選申込期間 | 5月20日(月)~5月24日(金) |

| 当選発表日 | 5月27日(月) |

| 購入申込期間 | 5月28日(火)~5月31日(金) |

| 上場日 | 6月5日(水) |

| SUN | MON | TUE | WED | THU | FRI | SAT |

|---|---|---|---|---|---|---|

| 512 | 513 | 514 | 515 | 516 | 517 | 518 |

| 519 | 520 | 521 | 522 | 523 | 524 | 525 |

| 526 | 527 | 528 | 529 | 530 | 531 | 61 |

| 62 | 63 | 64 | 65 | 66 | 67 | 68 |

| 69 | 610 | 611 | 612 | 613 | 614 | 615 |

( 抽選申込 当選発表 購入申込 上場日 )

公開株数

| 公募株 ?資金調達などを目的に企業が新たに投資家を募集する株式。 | 20,833,300 株 | |

|---|---|---|

| 内訳 | (新規発行) ?公募株のうち、上場により新たに発行する株式。 | 20,833,300 株 |

| (自己株式) ?公募株のうち、自社で保有する自社株式。 | 0 株 | |

| 売出株 ?既存株主が売り出す株式。 | 5,884,900 株 | |

| 内訳 | (買取引受) ?売出株のうち、証券会社が株主から買い取って投資家に販売する分。 | 2,760,000 株 |

| (OA) ?売出株のうち、公募・売出しの数量を超える需要があった場合、証券会社が対象企業の大株主等から一時的に株券を借りて、公募・売出しと同一条件で追加的に投資家に販売する分。公募・売出し数量の15%が上限。 | 3,124,900 株 | |

| 公開株 ?新たに証券取引所に上場される企業の株式。OA分の株式を含む上場される株式の上限。 | 26,718,200 株 | |

(IPO指標)

| 時価総額 ?上場時の想定時価総額。上場時の発行済み株式数と想定価格から算出。 | 資金調達 ?IPOにより企業が新たに調達する資金額。公募株数と想定価格から算出。資金調達額が大きいほど事業拡大にプラスに働くため、IPOの評価は高くなる。 | OR ?オファリング・レシオ(OR)。発行済み株式数のどの程度を株式市場に放出するかを示す指標。一般的にORが低いほど株式の「レア度」が高まり、初値が高くなりやすい。20~30%が平均値。 | 公募比率 ?公募・売出し総株数に占める公募株の割合(OR分除く)。公募比率が高いほどIPOが事業拡大にプラスに働くため、IPOの評価は高くなる。 |

|---|---|---|---|

| 804.2 億円 | 150 億円 | 21.1 % | 88.3 % |

▌上場後の株式総数と株主構成

| 21.5 % | 0.5 % | 39.6 % | 19.3 % | 19.0 % |

幹事証券と抽選本数

▌幹事証券の引受株式数

| 証券会社 | 割当率 | 割当株数 |

|---|---|---|

| MSMUFG証券(主幹事) | 16.44% | 3,251,700株 |

| みずほ証券 | 18.61% | 3,680,200株 |

| SBI証券 | 2.53% | 499,300株 |

| 野村證券 | 0.84% | 166,300株 |

| SMBC日興証券 | 0.84% | 166,300株 |

| 楽天証券 | 0.84% | 166,300株 |

| 東海東京証券 | 0.42% | 83,000株 |

| 岡三証券 | 0.42% | 83,000株 |

| 水戸証券 | 0.25% | 49,900株 |

| 松井証券 | 0.08% | 16,600株 |

| マネックス証券 | 0.08% | 16,600株 |

| 岩井コスモ証券 | 0.08% | 16,600株 |

| あかつき証券 | 0.08% | 16,600株 |

| 東洋証券 | 0.08% | 16,600株 |

| アイザワ証券 | 0.08% | 16,600株 |

| 合計 | 100% | 8,245,600株 |

★ 委託販売による取扱株数(予想)

| 証券会社 | 委託元 | 取扱株数 |

|---|---|---|

| 岡三オンライン | 岡三 | 2,000株 |

▌IPOの抽選割合と当選本数(予測)

| 個人 | 31,429本 |

|---|---|

| 抽選 | 4,011本 |

| 裁量 | 27,418本 |

| 個人 | 4,324本 |

|---|---|

| 抽選 | 2,222本 |

| 裁量 | 2,102本 |

| 個人 | 1,409本 |

|---|---|

| 抽選 | 156本 |

| 裁量 | 1,253本 |

| 個人 | 1,419本 |

|---|---|

| 抽選 | 211本 |

| 裁量 | 1,208本 |

| 個人 | 1,497本 |

|---|---|

| 抽選 | 1,497本 |

| 裁量 | –本 |

| 個人 | 557本 |

|---|---|

| 抽選 | 547本 |

| 裁量 | 10本 |

| 個人 | 740本 |

|---|---|

| 抽選 | 740本 |

| 裁量 | –本 |

| 個人 | 149本 |

|---|---|

| 抽選 | 149本 |

| 裁量 | –本 |

| 個人 | 149本 |

|---|---|

| 抽選 | 149本 |

| 裁量 | –本 |

| 個人 | 149本 |

|---|---|

| 抽選 | 18本 |

| 裁量 | 131本 |

| 個人 | 20本 |

|---|---|

| 抽選 | 20本 |

| 裁量 | –本 |

RatingIPOの評価と初値予想

| 期待度 | 評価点 |

|---|---|

| 7.0 /15点 |

▌注目度・業績評価

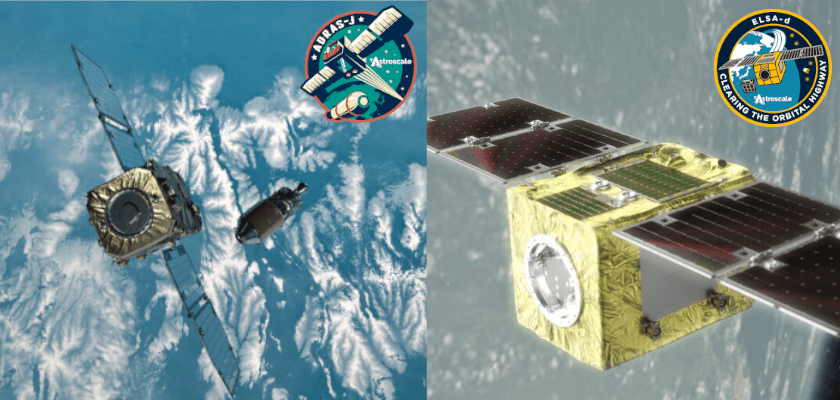

スペースデブリの除去や人工衛星寿命延長等の軌道サービスには新規性があり、注目度は高い。前期(23.4)はADRAS-JやELSA-M(デブリ除去技術実証衛星)の開発進捗により、前期比で売上は約2倍の18億円、最終損失は人件費等の増加により△93億円に拡大。今期(24.4)も大型衛星デブリ技術の補助金(文科省)や宇宙空間での燃料補給技術の開発事業(米国宇宙軍)等により、売上は拡大傾向続く。

▌需給・価格評価

市場への供給額は200億円弱の大型案件で、株主にVCが多く入っているもののロックアップは厳しめに入っており、公募比率も高いため、需給に大きな不安はない。事業の将来性は高いものの、赤字が継続しているため、予想以上に初値が安くなることも。

《IPOの評価指標》

| 供給額 ?投資家がIPOで吸収する金額。公開株数(公募+売出)と想定価格から算出。小さいほど初値は上昇しやすい。 | 成長率 ?直近の売上高成長率(売上高の前年比)。下段はサービス業(全市場)における成長率の中央値。 | ROE ?直近の自己資本利益率(=最終益/純資産)。下段はサービス業(全市場)におけるROEの中央値。 | PER ?想定価格を基準にした株価収益率。下段はサービス業(グロース)の単純PER(24.4末時点)。 | PBR ?想定価格を基準にした株価純資産倍率。純資産はIPOによる増資分を含む。下段はサービス業(グロース)の単純PBR(24.4末時点)。 |

|---|---|---|---|---|

| 192.4 億円 | 97.0 % | -56.9 % | – 倍 | 3.3 倍 |

| サービス業 | 9.9 % | 9.9 % | 26.5 倍 | 3.0 倍 |

|---|

初値予想と結果

| 初値予想 (公開価格比) | 1,500円(5/27予想) (+650円 / +76.5%) |

|---|---|

| 想定価格 ?正式には想定発行価格。企業の成長戦略や業績、類似企業の株価などを参考に、発行企業と主幹事証券によって設定される。公開価格を決定していくプロセスの目安となる。 | 720円 |

| 仮条件 ?公開価格がブックビルディング方式で決められる際、引受証券会社があらかじめ提示する価格帯。機関投資家や他の幹事証券会社等のヒアリング結果を勘案し、主幹事証券と発行企業によって決定される。 | 750円 ~ 850円 |

| 公開価格 ?株式を新規に公開した際の公募・売り出し価格。 | 850円 |

| 初値 ?証券取引所に上場後、最初に取引が成立した値段。 (公開価格比) | 1,281円 (+431円 / +50.7%) |

ここでは、東証グロース市場に新規上場を果たし、きょう初値を付けたアストロスケールホールディングス<186A>の初日の値動きと、今後の株価見通しについて探っていきます。主たる事業は、スペースデブリ除去や人工衛…

過去のIPO実績

▌類似案件のIPO実績

| 銘柄名 | 騰落率 % | 供給額 億 | 成長率 % | ROE % |

|---|---|---|---|---|

| QPS研究所 | +120.5% | 39.0 | 1,857.9% | -21.3% |

▌サービス業(その他)のIPO実績

(サービス業のうち他に分類されない企業など)

| サービス業 | 勝率 | 平均騰落率 | |||

|

|

|

(2024/5/2 現在)

サービス業(その他)の直近IPO

| コード/銘柄 | 上場日 | 初値騰落率 |

|---|---|---|

| 157A Gモンスター | 2024/3/29 | +73.5 % |

| 5871 SOLIZE | 2024/2/7 | +37.4 % |

| 5870 ナルネット | 2023/12/25 | -8.1 % |

| 5869 早稲田学習研究会 | 2023/12/22 | +15.3 % |

| 9170 成友興業 | 2023/10/13 | -8.0 % |

サービス業のIPO騰落率分布

▌中大型以上のIPO実績

(中大型以上:供給額50億円以上のIPO)

| 中大型以上 | 勝率 | 平均騰落率 | |||

|

|

|

(2024/5/2 現在)

中大型以上の直近IPO

| コード/銘柄 | 上場日 | 初値騰落率 |

|---|---|---|

| 176A レジル | 2024/4/24 | +0.4 % |

| 156A マテリアルG | 2024/3/29 | -8.1 % |

| 147A ソラコム | 2024/3/26 | +79.7 % |

| 141A トライアル | 2024/3/21 | +30.3 % |

| 5889 JEH | 2023/11/16 | -6.5 % |

中大型以上のIPO騰落率分布