インフキュリオン(438A)のIPO情報と初値予想【初値決定】

- 2025/10/24

- IPO企業一覧

インフキュリオン(438A)の東証グロースへの新規上場が承認されました。ここでは、インフキュリオンのIPOに関する基本情報から投資分析、AIによる初値予測など、詳細なデータをどこよりも早く公開します!!

0目次

1企業の基本情報

企業概要

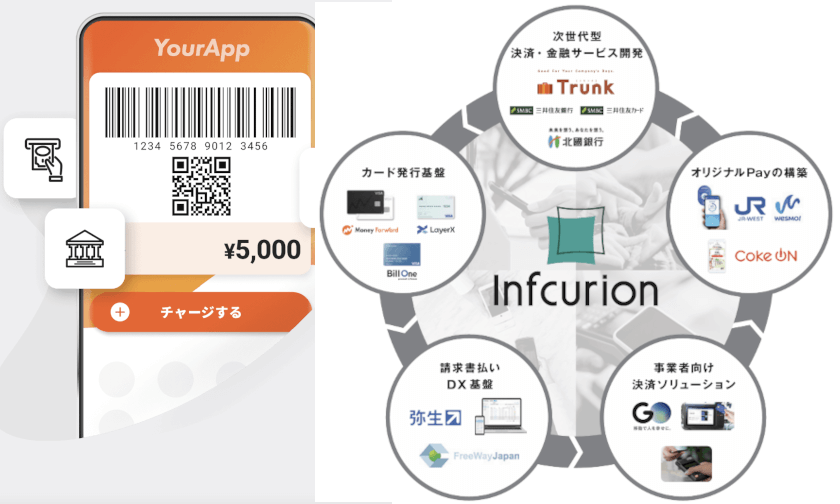

事業内容は、『さまざまな産業・企業のフィンテック・パートナーとして、決済全域をカバーする組み込み型の金融・決済基盤の開発・提供および関連コンサルティングの提供』となっています。

| 会社名 | インフキュリオン(438A) |

|---|---|

| 所在地 | 東京都千代田区麹町五丁目7番地2MFPR麹町ビル7F |

| 設立日 | 2006年5月1日 |

| 従業員数 | 358人 |

| 業種 | 情報・通信業 |

【企業サイト】

https://infcurion.com/

沿革

代表取締役社長 CEO 丸山 弘毅

当社は、業界団体の立ち上げ等を通じて業界発展を牽引するとともに、日本で初めて銀行の更新系APIを活用したサービスを提供するなど、決済・金融業界目線での既成概念にとらわれることなく、前例のないサービスを多くの企業と共創し続けてきました。

財務データ

2025年3月期の事業売上は7,174百万円で、構成比はセグメント別に、ペイメントPL51%、マーチャントPL28%、コンサルティング21%となっています。

前期(25.3)は次世代カード発行プラットフォーム「Xard」の決済処理金額が過去最高を更新したほか、請求書支払プラットフォーム「Winvoice」の導入先企業数増加や決済端末「Anywhere」の新規導入が進み、前期比で売上は23%増、最終は75百万円で着地しました。

今期(26.3)は「Trunk」の開発に係る収益増のほか、Anywhereで大型決済端末の新規導入などが進んでおり、1Q累計は売上・利益ともに前期を上回るペースで推移しています。

▌主要な経営指標等の推移

| 決算期 | 2021/3 | 2022/3 | 2023/3 | 2024/3 | 2025/3 |

|---|---|---|---|---|---|

| 売上高 | 1,055 | 1,552 | 2,955 | 5,836 | 7,174 |

| 経常益 | △411 | △868 | △417 | △599 | 108 |

| 最終益 | △2,031 | △1,443 | △1,072 | △558 | 75 |

| 純資産 | 238 | 973 | 203 | 681 | 2,414 |

| 総資産 | 1,790 | 2,914 | 2,539 | 4,331 | 5,234 |

▌セグメント別の売上内訳(2025.3)

▌BPS(1株純資産) / EPS(1株利益)の推移

▌比率分析

企業の『収益力』や『安全性』を上場している情報・通信業585社の中央値と比較すると、収益力は自己資本利益率 が3.1%など、かなり低い数値となっています。

また、安全性の観点から資産負債構成を見ると、固定比率が51%となっており、平均的な状態といえます。

| 貸借対照表 B/S | 損益計算書 P/L |

|---|---|

| 総資産 5,234 百万円 | 売上高 7,174 百万円 |

| ▉流動資産 ▉固定資産 | ▉流動負債 ▉固定負債 ▉純資産 | ▉売上原価 ▉販管費一 ▉営業利益 | ▉売上高 ▉営業損失 |

※カッコ内の数値は情報・通信業(585社)の平均値(μ)及び中央値(Me)です。

株主の状況

現在の発行済株式総数は21,588千株で、株式保有割合は、その他53.3%、経営陣25.0%、ベンチャーキャピタル(VC)21.6%となっています。

VCが一定割合の株式を保有しているため、初値や上場後の株価形成に際し、ロックアップから外れた段階で売り圧力が強まるリスクがあります。また、一部VCにロックアップが入っていないのは不安材料になります。

| 株主名 | 持株比率 | ロックアップ |

|---|---|---|

| 三井住友カード㈱ | 12.52% | 360日 |

| ㈱三井住友銀行 | 12.52% | 360日 |

| 丸山 弘毅(社長) | 11.26% | 360日 |

| 来田 武則 | 9.87% | 360日 |

| 神澤 順 | 8.16% | 180日 |

| Pleiad-Minerva Japan Growth Opportunities L.P. | 5.65% | 120日/2倍 |

| FinTechビジネスイノベーションLPS | 4.86% | 90日/1.5倍 |

| ㈱りそな銀行 | 3.41% | |

| JPインベストメント1号LPS | 3.30% | |

| NTTドコモビジネス㈱ | 2.39% | |

| 上記以外 | 26.06% |

▌現在の株式総数と株主構成

株式総数 21,588千株(2025年9月19日現在)

| 25.0 % | – % | 53.3 % | 21.6 % |

| 5,400.8 千株 | – 千株 | 11,515.2 千株 | 4,672 千株 |

2IPOの基本情報

公開株数

IPOの公募比率は28.1%と低く、売出される株式は、主にその他(元役員)、ベンチャーキャピタル(VC)の株式放出によるものです。初値形成にはややネガティブといえます。公募株式は、主に新規発行になります。

上場する株式の時価総額は304.5億円で、今回募集する株式は上場時発行済株式の26.0%分に相当します。募集株式に対する投資家の資金供給額は104.0億円で、IPOとしては中大型以上の案件になります。

| 公募株 ?資金調達などを目的に企業が新たに投資家を募集する株式。 | 1,700,000 株 | |

|---|---|---|

| 内訳 | (新規発行) ?公募株のうち、上場により新たに発行する株式。 | 1,700,000 株 |

| (自己株式) ?公募株のうち、自社で保有する自社株式。 | 0 株 | |

| 売出株 ?既存株主が売り出す株式。 | 5,254,500 株 | |

| 内訳 | (買取引受) ?売出株のうち、証券会社が株主から買い取って投資家に販売する分。 | 4,347,400 株 |

| (OA) ?売出株のうち、公募・売出しの数量を超える需要があった場合、証券会社が対象企業の大株主等から一時的に株券を借りて、公募・売出しと同一条件で追加的に投資家に販売する分。公募・売出し数量の15%が上限。 | 907,100 株 | |

| 公開株 ?新たに証券取引所に上場される企業の株式。OA分の株式を含む上場される株式の上限。 | 6,954,500 株 | |

(IPO指標)

| 時価総額 ?上場時の想定時価総額。上場時の発行済み株式数と想定価格から算出。 | 資金調達 ?IPOにより企業が新たに調達する資金額。公募株数と想定価格から算出。資金調達額が大きいほど事業拡大にプラスに働くため、IPOの評価は高くなる。 | OR ?オファリング・レシオ(OR)。発行済み株式数のどの程度を株式市場に放出するかを示す指標。一般的にORが低いほど株式の「レア度」が高まり、初値が高くなりやすい。20~30%が平均値。 | 公募比率 ?公募・売出し総株数に占める公募株の割合(OR分除く)。公募比率が高いほどIPOが事業拡大にプラスに働くため、IPOの評価は高くなる。 |

|---|---|---|---|

| 304.5 億円 | 25.4 億円 | 29.7 % | 28.1 % |

▌上場後の株式総数と株主構成

| 23.2 % | – % | 37.1 % | 13.7 % | 26.0 % |

幹事証券と抽選本数

今回のIPOではSBI証券が主幹事となっており、割当株数の36%程度が個人向け抽選に配分されると予想されます。

▌幹事証券の引受株式数

| 証券会社 | 割当率 | 割当株数 |

|---|---|---|

| SBI証券(主幹事) | 57.83% | 4,463,700株 |

| JPモルガン証券 | 34.78% | 2,684,700株 |

| SMBC日興証券 | 2.35% | 181,200株 |

| 三菱UFJMS証券 | 2.35% | 181,200株 |

| 野村證券 | 0.43% | 33,500株 |

| マネックス証券 | 0.43% | 33,500株 |

| 水戸証券 | 0.43% | 33,500株 |

| 楽天証券 | 0.43% | 33,500株 |

| 岩井コスモ証券 | 0.35% | 26,800株 |

| 岡三証券 | 0.35% | 26,800株 |

| JTG証券 | 0.26% | 20,100株 |

| 合計 | 100% | 7,718,500株 |

★ 委託販売による取扱株数(予想)

| 証券会社 | 委託元 | 取扱株数 |

|---|---|---|

| SBIネオトレード証券 | SBI | 500株 |

| auカブコム証券 | 三菱 | 5,500株 |

| 岡三オンライン | 岡三 | 1,400株 |

▌IPOの抽選割合と当選本数(予測)

| 個人 | 32,228本 |

|---|---|

| 抽選 | 16,025本 |

| 裁量 | 16,203本 |

| 個人 | 1,546本 |

|---|---|

| 抽選 | 230本 |

| 裁量 | 1,316本 |

| 個人 | 1,395本 |

|---|---|

| 抽選 | 159本 |

| 裁量 | 1,236本 |

| 個人 | 284本 |

|---|---|

| 抽選 | 31本 |

| 裁量 | 253本 |

| 個人 | 302本 |

|---|---|

| 抽選 | 302本 |

| 裁量 | –本 |

| 個人 | 302本 |

|---|---|

| 抽選 | 302本 |

| 裁量 | –本 |

| 個人 | 240本 |

|---|---|

| 抽選 | 29本 |

| 裁量 | 211本 |

| 個人 | 239本 |

|---|---|

| 抽選 | 239本 |

| 裁量 | –本 |

| 個人 | 5本 |

|---|---|

| 抽選 | 5本 |

| 裁量 | –本 |

| 個人 | 55本 |

|---|---|

| 抽選 | 55本 |

| 裁量 | –本 |

| 個人 | 14本 |

|---|---|

| 抽選 | 14本 |

| 裁量 | –本 |

スケジュール

| 上場承認日 | 9月19日(金) |

|---|---|

| 抽選申込期間 | 10月9日(木)~10月15日(水) |

| 当選発表日 | 10月16日(木) |

| 購入申込期間 | 10月17日(金)~10月22日(水) |

| 上場日 | 10月24日(金) |

| SUN | MON | TUE | WED | THU | FRI | SAT |

|---|---|---|---|---|---|---|

| 928 | 929 | 930 | 101 | 102 | 103 | 104 |

| 105 | 106 | 107 | 108 | 109 | 1010 | 1011 |

| 1012 | 1013 | 1014 | 1015 | 1016 | 1017 | 1018 |

| 1019 | 1020 | 1021 | 1022 | 1023 | 1024 | 1025 |

| 1026 | 1027 | 1028 | 1029 | 1030 | 1031 | 111 |

( 抽選申込 当選発表 購入申込 上場日 )

RatingIPOの評価と初値予想

▌注目度・業績評価

システムプラットフォーム関連のIPOは人気が集まりやすく、SMBCグループ主導のデジタル総合金融サービスへの参画などもあり、注目度は比較的高いといえます。ここ数年で事業規模が急速に拡大しており、直近では黒字転換も達成していることから、成長性及び収益力は評価できます。

▌需給・価格評価

IPOとしては大型案件で、株主にVCが複数入っており、ロックアップは入っているものの規模が大きいため、需給はやや不安です。また、公募比率がやや低いのはマイナス材料です。

▌IPO抽選へのスタンス

今回のIPOは初値が公開価格割れの可能性もあるため、リスクを回避したい人はIPO抽選に『不参加』とすることも選択肢になります。

| 期待度 | 評価点 |

|---|---|

| 6.5 /15点 |

《IPOの評価指標》

| 供給額 ?投資家がIPOで吸収する金額。公開株数(公募+売出)と想定価格から算出。小さいほど初値は上昇しやすい。 | 成長率 ?直近の売上高成長率(売上高の前年比)。下段は情報・通信業(全市場)における成長率の中央値。 | ROE ?直近の自己資本利益率(=最終益/純資産)。下段は情報・通信業(全市場)におけるROEの中央値。 | PER ?想定価格を基準にした株価収益率。下段は情報・通信業(グロース)の単純PER(25.8末時点)。 | PBR ?想定価格を基準にした株価純資産倍率。純資産はIPOによる増資分を含む。下段は情報・通信業(グロース)の単純PBR(25.8末時点)。 |

|---|---|---|---|---|

| 104.0 億円 | 22.9 % | 3.1 % | 404.1 倍 | 6.5 倍 |

| 情報・通信 | 8.9 % | 10.1 % | 67.9 倍 | 4.1 倍 |

|---|

初値予想と結果

上記のIPO評価を踏まえた上で、初値は公開価格1,680円から+320円(+19.0%)高い2,000円と予想します。なお、AI予測値は2,955円となっており、これより低い弱気の予想としています。

| 初値予想 (公開価格比) | 2,000円(10/17予想) (+320円 / +19.0%) |

|---|---|

| 想定価格 ?正式には想定発行価格。企業の成長戦略や業績、類似企業の株価などを参考に、発行企業と主幹事証券によって設定される。公開価格を決定していくプロセスの目安となる。 | 1,495円 |

| 仮条件 ?公開価格がブックビルディング方式で決められる際、引受証券会社があらかじめ提示する価格帯。機関投資家や他の幹事証券会社等のヒアリング結果を勘案し、主幹事証券と発行企業によって決定される。 | 1,540円 ~ 1,600円 |

| 公開価格 ?株式を新規に公開した際の公募・売り出し価格。 | 1,680円 |

| 初値 ?証券取引所に上場後、最初に取引が成立した値段。 (公開価格比) | 1,560円 (-120円 / -7.1%) |

ここでは、東証グロース市場に新規上場を果たし、きょう初値を付けたインフキュリオン<438A>の初日の値動きと、今後の株価見通しについて探っていきます。主たる事業は、さまざまな産業・企業のフィンテック・パート…

過去のIPO

最後に過去の類似IPOの状況ですが、直近では23年9月に上場したネットスターズ(5590)の初値騰落率は-8.0%でした。

今回のIPOと同じシステムPF関連に分類されるIPOは2007年以降51件で、初値が公開価格を上回った割合(勝率)は90.2%、初値騰落率の平均は+147.1%(中央値+125.6%)となっています。

また、今回と同じ中大型以上のIPOは2016年以降163件で、勝率は53.4%、初値騰落率の平均は+15.2%(中央値+1.5%)となっています。

▌類似案件のIPO実績

| 銘柄名 | 騰落率 % | 供給額 億 | 成長率 % | ROE % |

|---|---|---|---|---|

| ネットスターズ | -8.0% | 64.1 | 52.1% | -8.9% |

| TMN | +49.2% | 114.9 | 10.7% | -6.7% |

▌システムPFのIPO実績

(EC・決済などを行うプラットフォーム運営)

| シスPF | 勝率 | 平均騰落率 | |||

|

|

|

(2025/9/22 現在)

システムPFの直近IPO

| コード/銘柄 | 上場日 | 初値騰落率 |

|---|---|---|

| 332A ミーク | 2025/3/21 | +5.6 % |

| 330A TalentX | 2025/3/18 | +36.8 % |

| 198A ポストプライム | 2024/6/20 | ±0.0 % |

| 149A シンカ | 2024/3/27 | +26.6 % |

| 147A ソラコム | 2024/3/26 | +79.7 % |

シスPFのIPO騰落率分布

▌中大型以上のIPO実績

(中大型以上:供給額50億円以上のIPO)

| 中大型以上 | 勝率 | 平均騰落率 | |||

|

|

|

(2025/9/22 現在)

中大型以上の直近IPO

| コード/銘柄 | 上場日 | 初値騰落率 |

|---|---|---|

| 402A アクセルスペース | 2025/8/13 | +100.3 % |

| 368A 北里コーポ | 2025/6/25 | +49.3 % |

| 367A プリモGHD | 2025/6/24 | -6.4 % |

| 350A デジタルグリッド | 2025/4/22 | +17.5 % |

| 339A プログレス | 2025/3/28 | +1.5 % |

中大型以上のIPO騰落率分布

(データ引用:日本証券取引所 新規上場会社情報)