グロースエクスパートナーズ(244A)のIPO情報と初値予想【初値決定】

- 2024/9/26

- IPO企業一覧

グロースエクスパートナーズ(244A)の東証グロースへの新規上場が承認されました。ここでは、グロースエクスパートナーズのIPOに関する基本情報から投資分析、AIによる初値予測など、詳細なデータをどこよりも早く公開します!!

0目次

1企業の基本情報

企業概要

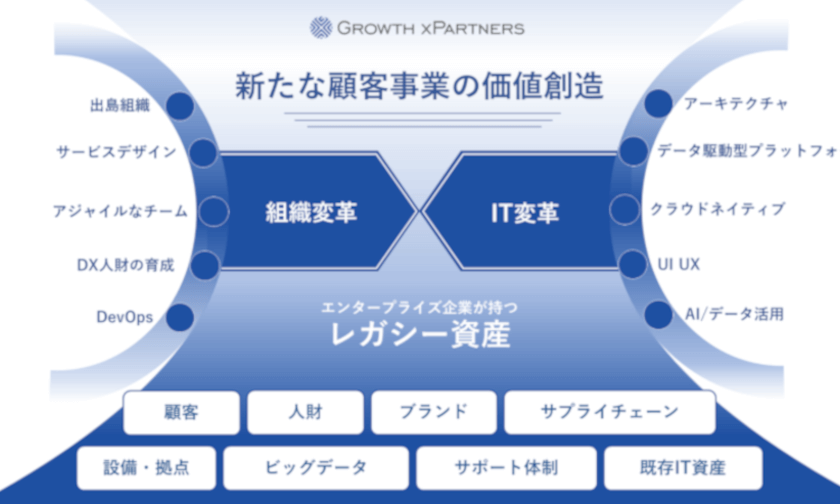

事業内容は、『エンタープライズ向けのDX支援事業』となっています。

| 会社名 | グロースエクスパートナーズ(244A) |

|---|---|

| 所在地 | 東京都新宿区西新宿一丁目26番2号 |

| 設立日 | 2008年7月4日 |

| 従業員数 | 229人 |

| 業種 | 情報・通信業 |

【企業サイト】

https://www.gxp-group.co.jp/

沿革

代表取締役社長 渡邉 伸一

私たちグロースエクスパートナーズ㈱のミッションは、ITを駆使して顧客企業の価値を創造することです。私たちは、エンタープライズ企業が持つ本来の力を引き出すためのDX支援を行っております。そしてエンタープライズDX支援による新たなる価値創造が、日本経済の再成長につながると確信しています。

財務データ

2023年8月期の事業売上は3,736百万円で、構成比はセグメント別に、エンタープライズDX100%となっています。

前期(23.8)は大手顧客に対するDX推進支援事業の拡大と、AtlassianやFresche等の他社プロダクト販売によるDX支援プロダクト・サービス事業の拡大により、前期比で売上は13%増、最終は279百万円で着地しました。

今期(24.8)は流通・医療・スマートモビリティ・百貨店等、各業界の大手企業に向けたデジタルプラットフォーム構築の取り組みが拡大し、売上は17%増、最終は362百万円を見込んでいます。1株利益は133.81円、配当は0円予想としています。

また、来期(25.8)は、売上は14.9%増、最終は459百万円の予想としています。

▌主要な経営指標等の推移

| 決算期 | 2019/8 | 2020/8 | 2021/8 | 2022/8 | 2023/8 |

|---|---|---|---|---|---|

| 売上高 | 687 | 537 | 615 | 3,293 | 3,736 |

| 経常益 | 12 | 208 | 186 | 312 | 397 |

| 最終益 | 1 | 53 | 91 | 202 | 279 |

| 純資産 | 450 | 497 | 672 | 1,155 | 1,455 |

| 総資産 | 2,079 | 2,273 | 2,388 | 3,029 | 2,955 |

▌セグメント別の売上内訳(2023.8)

▌BPS(1株純資産) / EPS(1株利益)の推移

▌比率分析

企業の『収益力』や『安全性』を上場している情報・通信業595社の中央値と比較すると、収益力は自己資本利益率 が19.2%など、かなり高い数値となっています。

また、安全性の観点から資産負債構成を見ると、流動比率が128.7%となっており、かなり厳しい状態といえます。

| 貸借対照表 B/S | 損益計算書 P/L |

|---|---|

| 総資産 2,955 百万円 | 売上高 3,736 百万円 |

| ▉流動資産 ▉固定資産 | ▉流動負債 ▉固定負債 ▉純資産 | ▉売上原価 ▉販管費一 ▉営業利益 | ▉売上高 ▉営業損失 |

※カッコ内の数値は情報・通信業(595社)の平均値(μ)及び中央値(Me)です。

株主の状況

現在の発行済株式総数は3,062千株で、株式保有割合は、経営陣76.1%、その他22.9%、ベンチャーキャピタル(VC)1.0%となっています。

VCが一定割合の株式を保有しているため、初値や上場後の株価形成に際し、ロックアップから外れた段階で売り圧力が強まるリスクがあります。また、主要株主にロックアップが入っているのは安心材料になります。

| 株主名 | 持株比率 | ロックアップ |

|---|---|---|

| 渡邉 伸一(社長) | 45.51% | 90日 |

| Watanabe&Partners㈱ | 19.60% | 90日 |

| ニプロ㈱ | 4.25% | 90日 |

| 豊田通商㈱ | 4.25% | 90日 |

| 奥山 秀朗 | 3.27% | 90日 |

| ㈱三越伊勢丹システム・ソリューションズ | 3.27% | 90日 |

| 小野 純一 | 2.16% | 90日 |

| 河西 健太郎 | 1.83% | 90日 |

| 鈴木 雄介 | 1.05% | 90日 |

| 鎌田 悟 | 0.85% | 90日 |

| 上記以外 | 13.96% |

▌現在の株式総数と株主構成

株式総数 3,062千株(2024年8月21日現在)

| 76.1 % | – % | 22.9 % | 1.0 % |

| 2,329.4 千株 | – 千株 | 701.1 千株 | 31 千株 |

2IPOの基本情報

公開株数

IPOの公募比率は50.9%で、公募株式は、主に新規発行になります。初値形成にはニュートラルです。売出し分は、主に経営陣、その他の株式放出によるものです。

上場する株式の時価総額は42億円で、今回募集する株式は上場時発行済株式の22.4%分に相当します。募集株式に対する投資家の資金供給額は11.2億円で、IPOとしては中小型の案件になります。

| 公募株 ?資金調達などを目的に企業が新たに投資家を募集する株式。 | 443,400 株 | |

|---|---|---|

| 内訳 | (新規発行) ?公募株のうち、上場により新たに発行する株式。 | 240,000 株 |

| (自己株式) ?公募株のうち、自社で保有する自社株式。 | 203,400 株 | |

| 売出株 ?既存株主が売り出す株式。 | 406,300 株 | |

| 内訳 | (買取引受) ?売出株のうち、証券会社が株主から買い取って投資家に販売する分。 | 295,500 株 |

| (OA) ?売出株のうち、公募・売出しの数量を超える需要があった場合、証券会社が対象企業の大株主等から一時的に株券を借りて、公募・売出しと同一条件で追加的に投資家に販売する分。公募・売出し数量の15%が上限。 | 110,800 株 | |

| 公開株 ?新たに証券取引所に上場される企業の株式。OA分の株式を含む上場される株式の上限。 | 849,700 株 | |

(IPO指標)

| 時価総額 ?上場時の想定時価総額。上場時の発行済み株式数と想定価格から算出。 | 資金調達 ?IPOにより企業が新たに調達する資金額。公募株数と想定価格から算出。資金調達額が大きいほど事業拡大にプラスに働くため、IPOの評価は高くなる。 | OR ?オファリング・レシオ(OR)。発行済み株式数のどの程度を株式市場に放出するかを示す指標。一般的にORが低いほど株式の「レア度」が高まり、初値が高くなりやすい。20~30%が平均値。 | 公募比率 ?公募・売出し総株数に占める公募株の割合(OR分除く)。公募比率が高いほどIPOが事業拡大にプラスに働くため、IPOの評価は高くなる。 |

|---|---|---|---|

| 42 億円 | 5.9 億円 | 23.2 % | 60 % |

▌上場後の株式総数と株主構成

| 65.7 % | – % | 17.5 % | 0.6 % | 22.4 % |

幹事証券と抽選本数

今回のIPOでは野村證券が主幹事となっており、割当株数の8%程度が個人向け抽選に配分されると予想されます。

▌幹事証券の引受株式数

| 証券会社 | 割当率 | 割当株数 |

|---|---|---|

| 野村證券(主幹事) | 93.08% | 790,900株 |

| 大和証券 | 3.47% | 29,500株 |

| SBI証券 | 1.73% | 14,700株 |

| 楽天証券 | 0.86% | 7,300株 |

| 岡三証券 | 0.86% | 7,300株 |

| 合計 | 100% | 849,700株 |

★ 委託販売による取扱株数(予想)

| 証券会社 | 委託元 | 取扱株数 |

|---|---|---|

| LINE証券 | 野村 | 2,400株 |

| CONNECT | 大和 | 300株 |

| 岡三オンライン | 岡三 | 400株 |

▌IPOの抽選割合と当選本数(予測)

| 個人 | 5,845本 |

|---|---|

| 抽選 | 633本 |

| 裁量 | 5,212本 |

| 個人 | 229本 |

|---|---|

| 抽選 | 52本 |

| 裁量 | 177本 |

| 個人 | 127本 |

|---|---|

| 抽選 | 65本 |

| 裁量 | 62本 |

| 個人 | 66本 |

|---|---|

| 抽選 | 66本 |

| 裁量 | –本 |

| 個人 | 65本 |

|---|---|

| 抽選 | 65本 |

| 裁量 | –本 |

| 個人 | 24本 |

|---|---|

| 抽選 | 24本 |

| 裁量 | –本 |

| 個人 | 3本 |

|---|---|

| 抽選 | 3本 |

| 裁量 | –本 |

| 個人 | 4本 |

|---|---|

| 抽選 | 4本 |

| 裁量 | –本 |

スケジュール

| 上場承認日 | 上場部(上場部) |

|---|---|

| 抽選申込期間 | 9月6日(金)~9月12日(木) |

| 当選発表日 | 9月13日(金) |

| 購入申込期間 | 9月17日(火)~9月23日(月) |

| 上場日 | 9月26日(木) |

| SUN | MON | TUE | WED | THU | FRI | SAT |

|---|---|---|---|---|---|---|

| 825 | 826 | 827 | 828 | 829 | 830 | 831 |

| 91 | 92 | 93 | 94 | 95 | 96 | 97 |

| 98 | 99 | 910 | 911 | 912 | 913 | 914 |

| 915 | 916 | 917 | 918 | 919 | 920 | 921 |

| 922 | 923 | 924 | 925 | 926 | 927 | 928 |

( 抽選申込 当選発表 購入申込 上場日 )

RatingIPOの評価と初値予想

▌注目度・業績評価

システムコンサル関連のIPOは比較的人気が集まりやすく、注目度はまずまずです。売上は順調に拡大しており、利益も安定的に確保していることから、成長性及び収益性は評価できます。

▌需給・価格評価

IPOとしては中小型案件で、株主の大半が安定株主でありロックアップも厳しめのため、需給に不安はありません。今期予想によるPERは9.9倍と業種平均77.1倍と比較して割安です。

▌IPO抽選へのスタンス

今回のIPOは一定程度の初値上昇が期待できるため、IPO抽選には当選を狙って『参加』したいところです。

| 期待度 | 評価点 |

|---|---|

| 9.5 /15点 |

《IPOの評価指標》

| 供給額 ?投資家がIPOで吸収する金額。公開株数(公募+売出)と想定価格から算出。小さいほど初値は上昇しやすい。 | 成長率 ?直近の売上高成長率(売上高の前年比)。下段は情報・通信業(全市場)における成長率の中央値。 | ROE ?直近の自己資本利益率(=最終益/純資産)。下段は情報・通信業(全市場)におけるROEの中央値。 | PER ?想定価格を基準にした株価収益率。下段は情報・通信業(グロース)の単純PER(24.7末時点)。 | PBR ?想定価格を基準にした株価純資産倍率。純資産はIPOによる増資分を含む。下段は情報・通信業(グロース)の単純PBR(24.7末時点)。 |

|---|---|---|---|---|

| 11.2 億円 | 13.5 % | 19.2 % | 15.1 倍 | 2.1 倍 |

| 情報・通信 | 8.4 % | 9.6 % | 77.1 倍 | 3.7 倍 |

|---|

初値予想と結果

上記のIPO評価を踏まえた上で、初値は公開価格1,530円から+670円(+43.8%)高い2,200円と予想します。なお、AI予測値は3,125円となっており、これより低い弱気の予想としています。

| 初値予想 (公開価格比) | 2,200円(9/17予想) (+670円 / +43.8%) |

|---|---|

| 想定価格 ?正式には想定発行価格。企業の成長戦略や業績、類似企業の株価などを参考に、発行企業と主幹事証券によって設定される。公開価格を決定していくプロセスの目安となる。 | 1,320円 |

| 仮条件 ?公開価格がブックビルディング方式で決められる際、引受証券会社があらかじめ提示する価格帯。機関投資家や他の幹事証券会社等のヒアリング結果を勘案し、主幹事証券と発行企業によって決定される。 | 1,480円 ~ 1,530円 |

| 公開価格 ?株式を新規に公開した際の公募・売り出し価格。 | 1,530円 |

| 初値 ?証券取引所に上場後、最初に取引が成立した値段。 (公開価格比) | 1,841円 (+311円 / +20.3%) |

ここでは、東証グロース市場に新規上場を果たし、きょう初値を付けたグロースエクスパートナーズ<244A>の初日の値動きと、今後の株価見通しについて探っていきます。主たる事業は、エンタープライズ向けのDX支援事業…

過去のIPO

最後に過去の類似IPOの状況ですが、直近では23年12月に上場したナイル(5618)の初値騰落率は-8.3%でした。

今回のIPOと同じコンサルティング関連に分類されるIPOは2007年以降49件で、初値が公開価格を上回った割合(勝率)は91.8%、初値騰落率の平均は+81.5%(中央値+54.9%)となっています。

また、今回と同じ中小型のIPOは2016年以降219件で、勝率は88.6%、初値騰落率の平均は+69.9%(中央値+53.8%)となっています。

▌類似案件のIPO実績

| 銘柄名 | 騰落率 % | 供給額 億 | 成長率 % | ROE % |

|---|---|---|---|---|

| ナイル | -8.3% | 24.5 | 57.4% | -129.5% |

| モンラボ | +45.8% | 29.9 | 26.0% | -115.1% |

| FCE | +32.1% | 7.5 | 6.3% | 23.1% |

▌コンサルティングのIPO実績

(経営支援・組織開発、M&Aアドバイザリー)

| コンサル | 勝率 | 平均騰落率 | |||

|

|

|

(2024/8/22 現在)

コンサルティングの直近IPO

| コード/銘柄 | 上場日 | 初値騰落率 |

|---|---|---|

| 192A インテグループ | 2024/6/18 | +50.0 % |

| 5618 ナイル | 2023/12/20 | -8.3 % |

| 5867 エスネットワークス | 2023/12/19 | +167.9 % |

| 9236 ジャパンMA | 2023/10/24 | +67.9 % |

| 9330 揚羽 | 2023/9/21 | +6.4 % |

コンサルのIPO騰落率分布

▌中小型のIPO実績

(中小型:供給額10~20億円未満のIPO)

| 中小型 | 勝率 | 平均騰落率 | |||

|

|

|

(2024/8/22 現在)

中小型の直近IPO

| コード/銘柄 | 上場日 | 初値騰落率 |

|---|---|---|

| 220A ファベル | 2024/7/31 | +19.0 % |

| 218A リベラウェア | 2024/7/29 | +46.5 % |

| 211A カドス | 2024/7/18 | +10.7 % |

| 196A MFS | 2024/6/21 | -8.0 % |

| 198A ポストプライム | 2024/6/20 | ±0.0 % |

中小型のIPO騰落率分布

(データ引用:日本証券取引所 新規上場会社情報)