IPO初値予想:プライム・ストラテジー(5250)

- 2023/1/25

- IPO企業一覧

プライム・ストラテジー(5250)の東証スタンダードへの新規上場が承認されました。ここでは、プライム・ストラテジーのIPOに関する基本情報から投資分析、AIによる初値予測など、詳細なデータをどこよりも早く公開します!!

1企業の基本情報

企業概要

| 会社名 | プライム・ストラテジー(5250) |

|---|---|

| 所在地 | 東京都千代田区内神田一丁目2番2号小川ビル10階 |

| 従業員数 | 23人 |

| 業種 | 情報・通信業 |

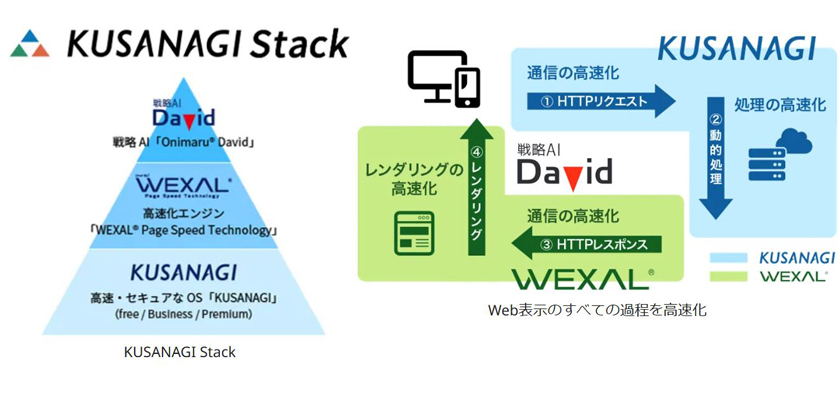

| 事業概要 | 超高速CMS実行環境『KUSANAGI』を中心とした製品群『KUSANAGI Stack』の開発・提供、『KUSANAGI Stack』を用いたWebサーバの構築・保守運用サービス、高速化技術や出願済み知的財産のライセンス提供 |

事業メモ

「KUSANAGI」は、WordPress等のCMSやWebシステムを高速かつ安全に動作させるための実行環境で、「KUSANAGI」を搭載しない標準的な実行環境と比べ、ページキャッシュ使用時に約2,330倍の、ページキャッシュ非使用時に約20倍の高速化を実現。国内外の主要な28クラウド事業者と直接提携し、2022年9月末現在の累計稼働台数は6.5万台を超える。

沿革

代表取締役 中村 けん牛

私たちプライム・ストラテジーは、2002年の創業以来、Linuxなどのオペレーティングシステム、Apache、Nginx、MySQL、PHPなどのミドルウェア、WordPressなどのアプリケーションを中心とするOSSに関するサービスを提供して参りました。

2002年12月

埼玉県朝霞市において資本金21,000千円でプライム・ストラテジー㈱を設立

2003年4月

東京都港区へ本社移転 Webシステム開発・Webサイト構築事業、Webマーケティング事業、サーバホスティング事業及びサービスの提供を開始

2004年5月

第三者割当増資により資本金28,000千円に増資

2005年3月

第三者割当増資により資本金33,000千円に増資

2005年4月

オフショア開発のためインドネシア共和国ジャカルタ首都特別州に「PT. Prime Strategy Indonesia」(以下、「旧PT. Prime Strategy Indonesia」)を設立

2006年2月

第三者割当増資により資本金40,000千円に増資 事業内容をクラウドインテグレーション事業に統一

2006年9月

「旧PT. Prime Strategy Indonesia」を清算

2006年10月

東京都千代田区へ本社移転

2008年11月

WordPressを中心としたシステムインテグレーションの提供を開始

2009年5月

東京都港区へ本社移転

2012年11月

東京都千代田区へ本社移転

2014年2月

インドネシア法人「PT. Prima Softindo」の株式を90%取得し、「PT. Prime Strategy Indonesia」に商号変更、子会社化。

2015年6月

WordPressを高速・高セキュリティに稼働させる実行環境「KUSANAGI」を開発

2015年7月

「KUSANAGI」をパブリッククラウドにリリース

2015年9月

海外向け販路確立のためシンガポール共和国シンガポール市に100%子会社「Prime Strategy Singapore Pte. Ltd.」を設立(現 連結子会社)。海外向け販路確立のため米国ニューヨーク州に100%子会社「PRIME STRATEGY NEW YORK, INC.」を設立(現 連結子会社)。

2016年8月

「KUSANAGI」の保守運用サービスである「KUSANAGI公式サポートサービス(WordPressサポートサービス・KUSANAGIサポートサービス・KUSANAGIマネージドサービス)」の提供を開始

2018年4月

「KUSANAGI」がGoogle Cloud launcher(現 Google Cloud Platform Marketplace)に国内プロダクトとして初めて登録

2018年9月

「PT. Prime Strategy Indonesia」の発行済株式を追加取得し、議決権比率を95%とする。

2019年1月

企業向け有償版サービス「KUSANAGI for AWS Business Edition」の提供を開始

2019年7月

ウェブサイト表示の高速化エンジン「WEXALR Page Speed TechnologyR」を発表するとともに、モバイル表示高速化サービス「WEXALR モバイル表示高速化サービス」の提供を開始

2019年8月

企業向け有償版の最上位サービス「KUSANAGI for Microsoft Azure Premium Edition」の提供を開始

2020年4月

戦略AI「ONIMARUR David」を発表するとともに、「ONIMARUR David」を組み込んだウェブサイト表示の高速化エンジン「WEXALR Page Speed TechnologyR 2.0」の提供を開始AI(人工知能)による自動化を推進することを企業戦略として掲げ、「全社AIカンパニー化」を宣言

2020年5月

「PT. Prime Strategy Indonesia」の全株式を譲渡

2020年6月

『APAC CIO Outlook』誌が選ぶ「クラウドコンサルティング/サービス企業 TOP10」に選出 Python試験の無料模擬試験サイト「PRIME STUDY」を提供開始

2020年10月

Webサイト最適化診断ツール「ONIMARUR」を無料公開

2021年1月

CentOS Stream 8に対応した「KUSANAGI9」の提供を開始

2021年5月

エックスサーバー㈱と技術提携し、「KUSANAGI」の高速技術をエックスサーバー㈱の各サービスへ提供開始

2021年10月

『APAC CIO Outlook』誌が選ぶ「2021年クラウドソリューションプロバイダーTop 10」「Company of the year」に選出

2021年11月

東京都主催「世界発信コンペティション」で超高速CMS実行環境「KUSANAGI」が東京都革新的サービス特別賞を受賞

2022年4月

「WEXALR Page Speed TechnologyR」がGMOインターネット㈱の「ConoHa WING by GMO」と「お名前.com レンタルサーバー」の利用者向けに無償提供開始

2022年5月

Python試験・PHP試験の模擬問題サイト「PRIME STUDY」が開始2年弱で延べ受験回数10万回を突破 Automattic Inc.との提携によりWordPressのセキュリティスキャナー「WPScan」をマネージドサービスで提供開始

2022年10月

「KUSANAGI9」が「Movable Type」に対応

財務データ

▌主要な経営指標等の推移

| 決算期 | 2017/11 | 2018/11 | 2019/11 | 2020/11 | 2021/11 |

|---|---|---|---|---|---|

| 売上高 | 345 | 579 | 547 | 567 | 560 |

| 経常益 | △38 | 63 | △28 | 49 | 146 |

| 最終益 | △26 | 32 | △19 | 28 | 96 |

| 純資産 | △4 | 29 | 9 | 35 | 132 |

| 総資産 | 248 | 293 | 296 | 362 | 416 |

※単位は百万円、20.11から連結決算

▌サービス別の売上内訳(2021.11)

▌BPS(1株純資産) / EPS(1株利益)の推移

※株式分割/併合がある場合は遡及し算定。

株主の状況

| 株主名 | 持株比率 | ロックアップ |

|---|---|---|

| 中村 けん牛(社長) | 56.73% | 180日 |

| 中村 八千代 | 23.64% | 180日 |

| ㈱エアトリ | 3.71% | 180日 |

| 大島 義裕 | 1.93% | 180日 |

| 渡部 直樹 | 1.82% | 継続保有 |

| 中村 順子 | 1.50% | 180日 |

| ㈱イントラスト | 1.19% | 180日 |

| フィンテック グローバル㈱ | 1.19% | 180日 |

| 相原 知栄子 | 1.03% | 180日 |

| 萩原 崇 | 1.00% | 継続保有 |

| 上記以外 | 6.26% |

(LPS:投資事業有限責任組合)

▌現在の株式総数と株主構成

株式総数:3,125.2 千株(2023年1月19日現在)

| 61.7 % | – % | 38.3 % | – % |

| 1,929 千株 | – 千株 | 1,196.2 千株 | – 千株 |

※新株予約権による潜在株式(275.2千株)を含む。

2IPOの基本情報

スケジュール

| 上場承認日 | 1月19日(木) |

|---|---|

| 抽選申込期間 | 2月6日(月)~2月10日(金) |

| 当選発表日 | 2月13日(月) |

| 購入申込期間 | 2月14日(火)~2月17日(金) |

| 上場日 | 2月22日(水) |

※証券会社によってスケジュールは異なります。

| SUN | MON | TUE | WED | THU | FRI | SAT |

|---|---|---|---|---|---|---|

| 129 | 130 | 131 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 210 | 211 |

| 212 | 213 | 214 | 215 | 216 | 217 | 218 |

| 219 | 220 | 221 | 222 | 223 | 224 | 225 |

| 226 | 227 | 228 | 31 | 32 | 33 | 34 |

( 抽選申込 当選発表 購入申込 上場日 )

公開株数

| 公募株 ?資金調達などを目的に企業が新たに投資家を募集する株式。 | 464,000 株 | |

|---|---|---|

| 内訳 | (新規発行) ?公募株のうち、上場により新たに発行する株式。 | 464,000 株 |

| (自己株式) ?公募株のうち、自社で保有する自社株式。 | 0 株 | |

| 売出株 ?既存株主が売り出す株式。 | 648,300 株 | |

| 内訳 | (買取引受) ?売出株のうち、証券会社が株主から買い取って投資家に販売する分。 | 503,300 株 |

| (OA) ?売出株のうち、公募・売出しの数量を超える需要があった場合、証券会社が対象企業の大株主等から一時的に株券を借りて、公募・売出しと同一条件で追加的に投資家に販売する分。公募・売出し数量の15%が上限。 | 145,000 株 | |

| 公開株 ?新たに証券取引所に上場される企業の株式。OA分の株式を含む上場される株式の上限。 | 1,112,300 株 | |

(IPO指標)

| 時価総額 ?上場時の想定時価総額。上場時の発行済み株式数と想定価格から算出。 | 資金調達 ?IPOにより企業が新たに調達する資金額。公募株数と想定価格から算出。資金調達額が大きいほど事業拡大にプラスに働くため、IPOの評価は高くなる。 | OR ?オファリング・レシオ(OR)。発行済み株式数のどの程度を株式市場に放出するかを示す指標。一般的にORが低いほど株式の「レア度」が高まり、初値が高くなりやすい。20~30%が平均値。 | 公募比率 ?公募・売出し総株数に占める公募株の割合(OR分除く)。公募比率が高いほどIPOが事業拡大にプラスに働くため、IPOの評価は高くなる。 |

|---|---|---|---|

| 40.4 億円 | 5.7 億円 | 29.2 % | 48 % |

※時価総額と資金調達額は「想定価格」より算出。

▌上場後の株式総数と株主構成

| 44.6 % | – % | 28.5 % | – % | 27.0 % |

※新株予約権による潜在株式(275.2千株)を含む。

幹事証券と抽選本数

▌幹事証券の引受株式数

| 証券会社 | 割当率 | 割当株数 |

|---|---|---|

| SBI証券(主幹事) | -% | -株 |

| 野村證券 | -% | -株 |

| 大和証券 | -% | -株 |

| みずほ証券 | -% | -株 |

| 岩井コスモ証券 | -% | -株 |

| 松井証券 | -% | -株 |

| あかつき証券 | -% | -株 |

| 合計 | 100% | -株 |

★ 委託販売による取扱株数(予想)

| 証券会社 | 委託元 | 取扱株数 |

|---|---|---|

| SBIネオトレード証券 | SBI | -株 |

| CONNECT | 大和 | -株 |

※取扱株数は過去実績を元に推定。

▌IPOの抽選割合と当選本数(予測)

37%

| 個人 | -本 |

|---|---|

| 抽選 | –本 |

| 裁量 | –本 |

9%

| 個人 | -本 |

|---|---|

| 抽選 | –本 |

| 裁量 | –本 |

8%

| 個人 | -本 |

|---|---|

| 抽選 | –本 |

| 裁量 | –本 |

10%

| 個人 | -本 |

|---|---|

| 抽選 | –本 |

| 裁量 | –本 |

10%

| 個人 | -本 |

|---|---|

| 抽選 | –本 |

| 裁量 | –本 |

100%

| 個人 | -本 |

|---|---|

| 抽選 | –本 |

| 裁量 | –本 |

100%

| 個人 | -本 |

|---|---|

| 抽選 | –本 |

| 裁量 | –本 |

100%

| 個人 | -本 |

|---|---|

| 抽選 | –本 |

| 裁量 | –本 |

※抽選割合は過去実績を元に推定。1本=1単元。

RatingIPOの評価と初値予想

| 期待度 | 評価点 |

|---|---|

| 9.0 /15点 |

※★4以上 積極参加 ★2~3 参加 ★1 不参加

▌注目度・業績評価

システム開発関連のIPOは比較的人気化しやすく、注目度はまずまず。前期(21.11)は大口顧客の自社運用切り替えによる解約が影響し、前期比で売上は1.3%減も、本社家賃や人件費の減少、補助金などで、最終益は3.4倍で着地。今期(22.11)はクラウドインテグレーションやライセンス販売が好調で、3Q累計は前期を上回る水準で推移。

▌需給・価格評価

市場への供給額は13億円の中小型案件で、株主には安定株主しかおらず、需給面に不安はない。想定価格でPER42.4倍はスタンダード(情報・通信業)の平均18.7倍と比較してもやや割高水準。

《IPOの評価指標》

| 供給額 ?投資家がIPOで吸収する金額。公開株数(公募+売出)と想定価格から算出。小さいほど初値は上昇しやすい。 | 成長率 ?直近の売上高成長率(売上高の前年比)。下段は情報・通信業(全市場)における成長率の中央値。 | ROE ?直近の自己資本利益率(=最終益/純資産)。下段は情報・通信業(全市場)におけるROEの中央値。 | PER ?想定価格を基準にした株価収益率。下段は情報・通信業(スタンダード)の単純PER(22.12末時点)。 | PBR ?想定価格を基準にした株価純資産倍率。純資産はIPOによる増資分を含む。下段は情報・通信業(スタンダード)の単純PBR(22.12末時点)。 |

|---|---|---|---|---|

| 13.6 億円 | -1.2 % | 72.7 % | 42.4 倍 | 6.4 倍 |

| 情報・通信 | 7.0 % | 11.1 % | 18.7 倍 | 1.6 倍 |

|---|

※下段は業種別の数値(成長率とROEは中央値)。

初値予想と結果

| 初値予想 (想定価格比) | 2,300円(1/25予想) (+1,080円 / +88.5%) |

|---|---|

| 想定価格 ?正式には想定発行価格。企業の成長戦略や業績、類似企業の株価などを参考に、発行企業と主幹事証券によって設定される。公開価格を決定していくプロセスの目安となる。 | 1,220円 |

| 仮条件 ?公開価格がブックビルディング方式で決められる際、引受証券会社があらかじめ提示する価格帯。機関投資家や他の幹事証券会社等のヒアリング結果を勘案し、主幹事証券と発行企業によって決定される。 | -円 ~ -円 |

| 公開価格 ?株式を新規に公開した際の公募・売り出し価格。 | -円 |

| 初値 ?証券取引所に上場後、最初に取引が成立した値段。 (公開価格比) | -円 (-円 / -%) |

過去のIPO実績

▌類似案件のIPO実績

| 銘柄名 | 騰落率 % | 供給額 億 | 成長率 % | ROE % |

|---|---|---|---|---|

| FIXER | +36.0% | 29.4 | 21.8% | 11.4% |

| インフォネット | +130.2% | 7.8 | 6.0% | 36.5% |

▌システム開発のIPO実績

(システムの受託開発や役務提供など)

| シス開発 | 勝率 | 平均騰落率 | |||

|

|

|

(2023/1/25 現在)

システム開発の直近IPO

| コード/銘柄 | 上場日 | 初値騰落率 |

|---|---|---|

| 5247 BTM | 2022/12/27 | +41.2 % |

| 5129 FIXER | 2022/10/6 | +36.0 % |

| 5039 キットアライブ | 2022/9/28 | +18.2 % |

| 5038 eWeLL | 2022/9/16 | +130.0 % |

| 9558 ジャパニアス | 2022/9/13 | +97.1 % |

シス開発のIPO騰落率分布

▌中小型のIPO実績

(中小型:供給額10~20億円未満のIPO)

| 中小型 | 勝率 | 平均騰落率 | |||

|

|

|

(2023/1/25 現在)

中小型の直近IPO

| コード/銘柄 | 上場日 | 初値騰落率 |

|---|---|---|

| 7115 アルファパ | 2022/12/26 | -1.3 % |

| 7116 ダイワ通信 | 2022/12/26 | -4.7 % |

| 9340 アソインター | 2022/12/23 | +15.1 % |

| 5244 jig.jp | 2022/12/22 | +40.0 % |

| 9339 コーチ・エィ | 2022/12/22 | +35.9 % |

中小型のIPO騰落率分布